Euronext Paris: LOUP

LDC

L’Empire du Poulet

Interrogé sur les performances de l’entreprise à l’occasion de la publication des résultats semestriels 2025-2026, Philippe Gélin, Président du directoire de LDC, déclarait dans une interview accordée à Marc Fiorentino : « On dit ce qu’on fait, et on fait ce qu’on dit». Dans le paysage agroalimentaire européen, peu d'entreprises incarnent avec autant de constance la réussite du capitalisme familial que le Groupe LDC (Lambert Dodard Chancereul). Il a su transformer un métier ancestral, l'élevage et la transformation de volailles, en un modèle industriel d'une efficacité redoutable, alliant un ancrage territorial profond à une ambition internationale décomplexée.

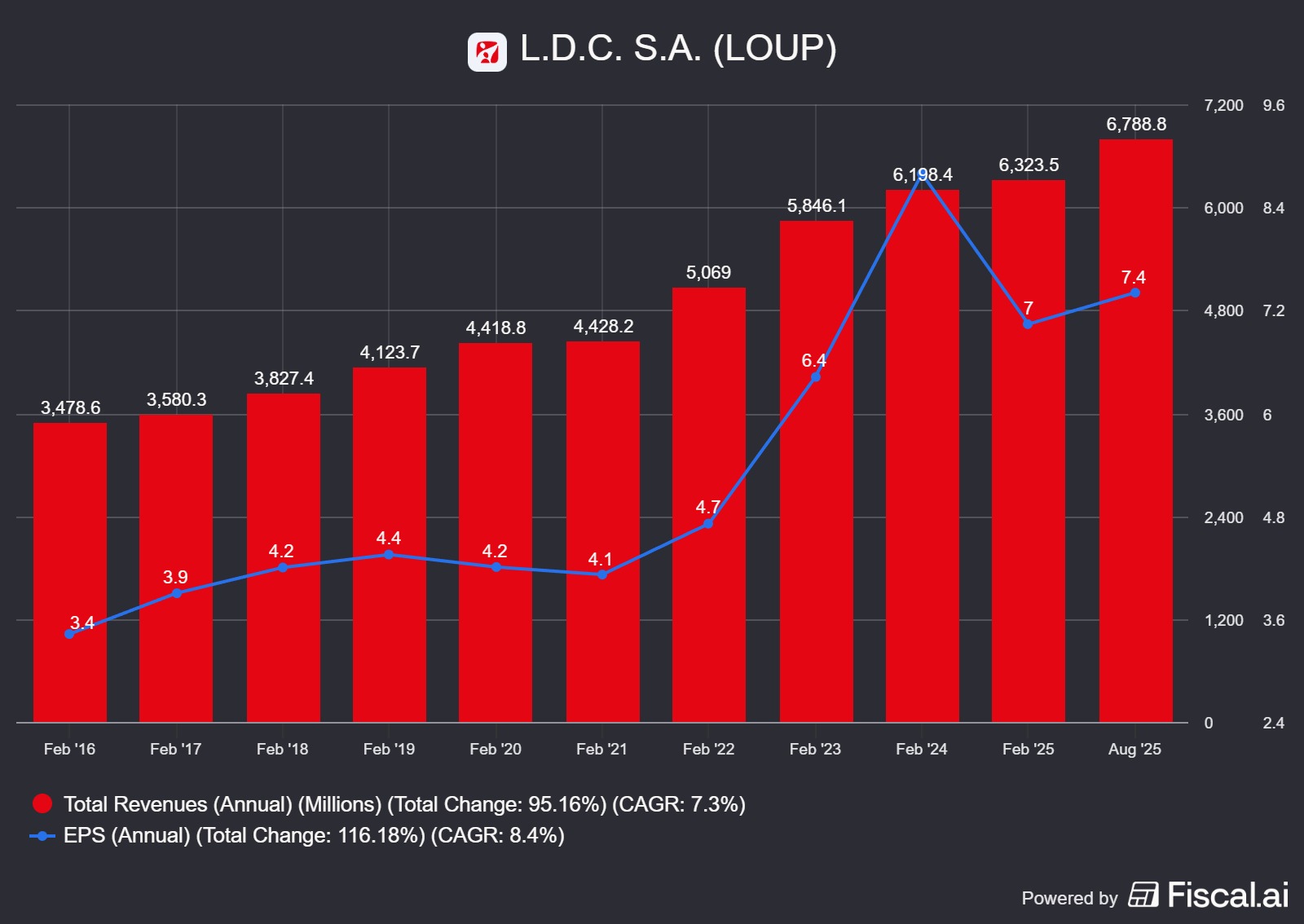

La formule employé par Philippe Gélin résume parfaitement l’ADN du groupe qui a pour habitude de tenir ses promesses. LDC s’est imposé au fil des décennies comme un pilier de la consommation alimentaire française. Avec un chiffre d’affaires annuel dépassant les 6 milliards d’euros sur l’exercice 2024-2025, le leader de la volaille et des produits élaborés affiche une trajectoire de croissance remarquablement régulière, quelles que soient les conjonctures économiques. Elle a en effet traversé les pires crises du XXIème siècle avec une relative sérénité.

Le graphique ci-dessous illustre la plus grande force de la société qui est sa résilience en période de contraction économique. La courbe rouge/verte représente l’indice du CAC40 et la courbe bleu représente le cours de l’action LDC. On observe que même lorsque le marché boursier est en chute libre, LDC subit nettement moins la volatilité négative.

30 ans de croissance

La performance de LDC sur les trois dernières décennies est un cas d'école de croissance maîtrisée. Depuis son introduction en bourse (IPO) en 1995, le groupe a suivi une ligne directrice claire, refusant les effets de mode pour se concentrer sur ses fondamentaux industriels et commerciaux. Cette constance a permis de délivrer une performance boursière et économique d'une régularité métronomique.

L'un des indicateurs les plus frappants de la réussite de LDC est sa croissance moyenne annualisée (CAGR) d'environ 10% depuis 1995. Cette statistique est d'autant plus remarquable qu'elle s'applique à un secteur mature ; l'agroalimentaire, offrant des perspectives de croissance limitées.

La nature de cette croissance est autant organique qu’externe.

La croissance Organique est alimentée par l'innovation produit (le passage du poulet entier à la découpe, puis aux produits élaborés), la force des marques (Loué, Le Gaulois, Maître CoQ) et la capacité à accompagner la Grande Distribution (GMS) dans son développement. LDC a su capter l'évolution des modes de consommation vers plus de praticité (snacking, plats cuisinés) tout en rassurant sur l'origine et la qualité.

La croissance Externe repose sur l’acquisition d'entreprises familiales ou de sites industriels en difficulté, investissement massif pour moderniser l'outil de production, et intégration progressive dans la logistique et les achats du groupe, tout en respectant l'identité locale des marques acquises.

LDC a construit un portefeuille stratégique de marques lui permettant de répondre aux besoins de l’ensemble des segments du marché.

Le Gaulois est la marque grand public par excellence, leader en France. Avec son slogan « 100% Français », elle rassure le consommateur sur l'origine et soutient la souveraineté alimentaire. Elle couvre tous les segments, du poulet entier aux cordons bleus, assurant des volumes massifs qui permettent d'amortir les coûts fixes industriels.

Loué est le joyau de la couronne. Loué incarne l'excellence du Label Rouge, un modèle d'élevage fermier en liberté unique au monde. Cette marque permet à LDC de capter une clientèle plus aisée ou plus soucieuse du bien-être animal, prête à payer un différentiel de prix (premium) pour une qualité gustative supérieure.

Maître CoQ est positionnée sur l'innovation et la praticité, la marque a su séduire les jeunes consommateurs et les familles avec des produits faciles à préparer (box, marinés).

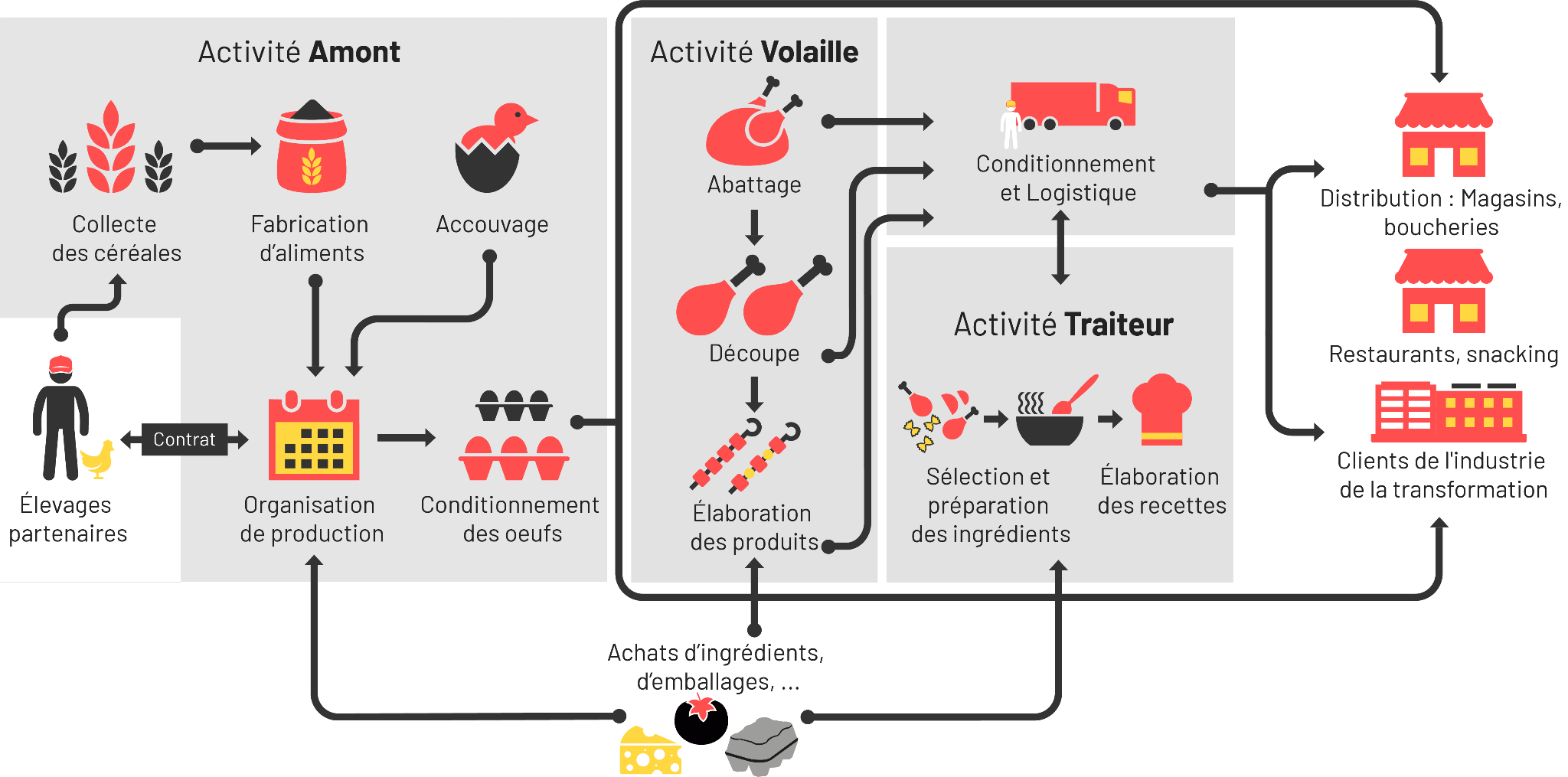

La réussite du groupe s’explique grâce à une intégration verticale poussée ("de la fourche à la fourchette"), qui sécurise la chaîne de valeur, optimise les coûts et accroît ainsi la rentabilité.

Le pôle traiteur offre des marges généralement supérieures à celles de la volaille brute et une moindre volatilité face aux cours des céréales. Les produits comme les plats cuisinés, les pâtes à tarte ou les pizzas permettent de valoriser la matière première animale du groupe. En 2025, l'acquisition du Groupe Pierre Martinet pour environ 230 M€ de CA vient compléter cette division. Martinet est le leader des salades traiteur (taboulés, carottes râpées), un segment complémentaire à celui de Marie (plats cuisinés). Cette opération permet à LDC de couvrir désormais 70% des familles de produits du rayon traiteur en GMS , consolidant ainsi son pouvoir de négociation face aux distributeurs.

Le pôle Amont assure un contrôle sur l’entièreté de la chaîne de production. Le groupe possède des couvoirs, des usines d'aliments pour bétail (nutrition animale) et travaille en contrat avec des milliers d'éleveurs partenaires. Cette maîtrise de l'amont permet de garantir la traçabilité, de contrôler la qualité sanitaire dès le début du cycle et de lisser partiellement les fluctuations des prix des matières premières agricoles (blé, maïs, soja).

LDC développe continuellement son outil Industriel (plus de 350 M€ d'investissements prévus en 2025-2026) pour le maintenir à la pointe de la technologie. L'automatisation et la robotisation des abattoirs et des ateliers de découpe sont des réponses structurelles à la pénurie de main-d'œuvre et à la nécessité d'améliorer les conditions de travail.

Le plan stratégique quinquennal en cours visait un chiffre d'affaires de 7 milliards d'euros et un EBITDA de 560 millions d'euros à l'horizon 2027. Philippe Gélin a confirmé que ces seuils symboliques seraient franchis dès l'exercice 2025-2026, soit avec un an d'avance sur le calendrier. En mai 2026, la direction présentera sa vision pour les 5 prochaines années et il sera intéressant de s’informer des stratégies qui seront employées pour prolonger ce très long et beau parcours.

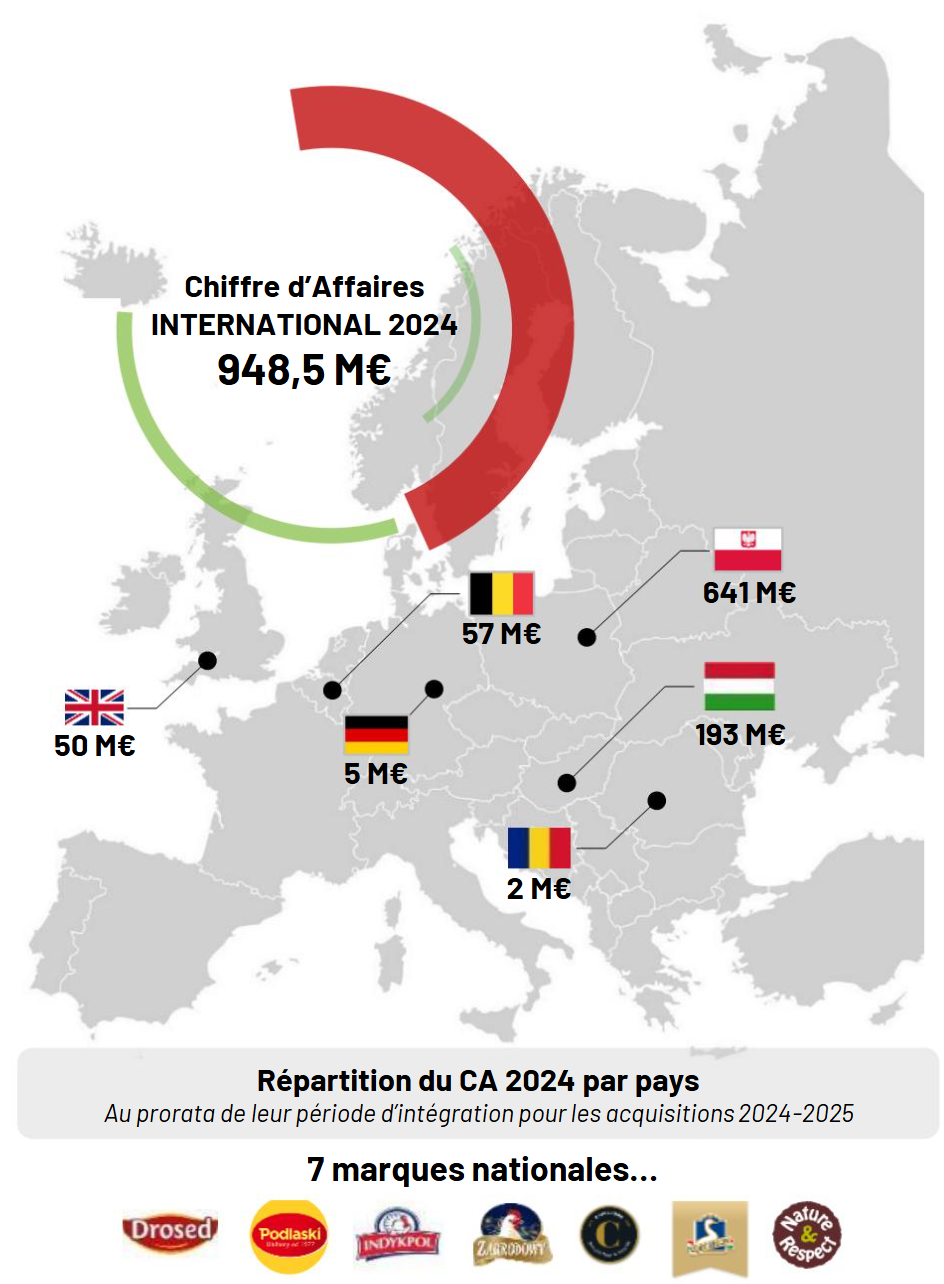

A la conquête de l’Europe

Si la France reste le socle historique de LDC, le marché national arrive à maturité. Pour maintenir sa dynamique de croissance à deux chiffres, le groupe a enclenché une stratégie d'internationalisation méthodique. L'objectif est clair : reproduire le succès du modèle français chez les voisins européens en devenant un acteur local de premier plan dans chaque pays cible.

Plutôt que de se tourner vers une stratégie d’exportation, en continuant de produire en France, LDC adopte la stratégie du “multi-locale”. Le groupe fait l’acquisition de producteurs locaux pour servir leurs marchés domestiques respectifs. Cette approche permet de s'affranchir des barrières culturelles et de répondre à la préférence des consommateurs pour des produits locaux.

La Pologne est devenue le pivot central de la stratégie européenne de LDC. Ce pays dispose d'atouts concurrentiels majeurs qui en font le candidat idéal pour développer une activité d’élevage : une main-d'œuvre qualifiée à coût compétitif, une abondance de céréales locales, des coûts de construction et d'énergie inférieurs et une situation géographique centrale. Un choix qui s’est concrétisé par l’acquisition de Indykpol en 2024. L’activité polonaise combine les avantages économiques et le savoir-faire technologique du groupe est si compétitive qu’elle est devenue un hub d'exportation servant à alimenter les marchés d'Europe, principalement l'Allemagne et le Royaume-Uni.

Au Royaume-Uni, LDC a de nouveau saisi une opportunité dans un marché britannique, post-Brexit, qui cherche à sécuriser son approvisionnement alimentaire. En décembre 2025, LDC a acquis une participation majoritaire dans Green Label Holdings, maison mère de Gressingham Foods, leader incontesté du canard au Royaume-Uni. L’acquisition complète la présence de LDC outre-Manche, qui possédait déjà Capestone Organic Poultry (spécialiste du bio). Elle offre au groupe une plateforme de distribution puissante pour introduire d'autres produits de sa gamme auprès de la grande distribution britannique.

L’empire continue de croître en Allemagne avec l’acquisition de European Convenience Food (ECF) dans le segment des produits élaborés surgelés. En Roumanie et en Hongrie, l'acquisition de Calibra donne accès au marché d'Europe de l'Est en forte croissance

Des risques clairement identifiés

Si LDC se distingue franchement par sa solidité, elle n'est pas sans point faible. Le groupe évolue dans un environnement complexe qui peut présenter de nombreuses adversités. La force de ce géant ne réside pas dans son invincibilité, mais dans sa capacité à anticiper, gérer et absorber les obstacles.

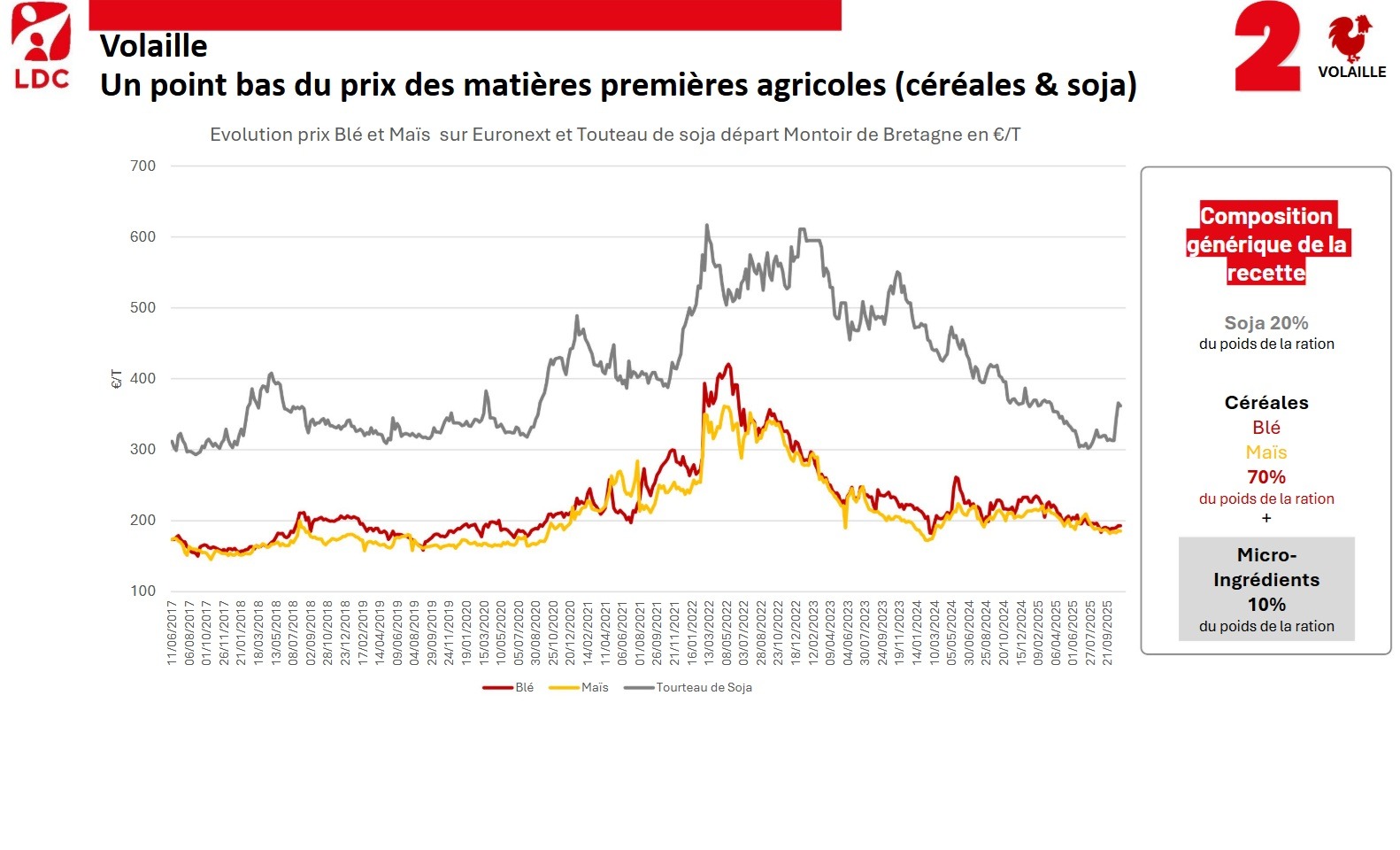

Le premier danger est la volatilité du prix des céréales et soja. Elles représentent environ 60% à 65% du coût de revient d'un poulet vif. Une flambée de ces matières premières, causée par des aléas climatiques ou géopolitiques, tel que la guerre en Ukraine, impacte automatiquement la marge brute. En matière de fixation de prix, LDC utilise des mécanismes contractuels d'indexation pour répercuter les variations de coûts des matières premières agricoles dans ses prix de vente à la grande distribution. Par ailleurs, sa stratégie de diversification géographique ainsi que son pôle Amont lui confèrent une capacité de stockage stratégique et une expertise dans l'achat de grains, permettant de lisser les pics de volatilité.

Le deuxième danger est de nature sanitaire. La grippe aviaire reste le croque-mitaine de la filière. Les épizooties de 2021 et 2022 ont entraîné des abattages massifs et une pénurie de matière première. L’impact est impitoyable : perte de chiffre d'affaires, désorganisation industrielle (usines à l'arrêt faute de volailles), coûts de nettoyage et désinfection, fermeture des marchés à l'exportation. Face à la maladie, la France a été pionnière en lançant, avec le soutien actif de LDC, une campagne de vaccination massive des canards (réservoir principal du virus). Cette stratégie unique au monde a permis de sécuriser la production lors des derniers hivers. Une série de mesures sécuritaires sont appliquées, allant d’un simple aménagement logistique, en passant par un sas sanitaire pour les humains, jusqu’à la filtration de l’air.

Les négociations annuelles avec les grands distributeurs (Leclerc, Carrefour, Intermarché, Système U) sont le dernier danger majeur. Dans ce domaine, la taille prévaut. Grâce à ses marques incontournables et un taux de service logistique irréprochable (supérieur à 98%), LDC dispose d'un réel pouvoir de négociation. Le groupe est capable de passer des hausses de tarifs justifiées par l'inflation, car aucun distributeur ne peut se permettre de voir ses rayons volaille vides.

Un “fond” de premier plan

Pour l'investisseur boursier, LDC présente un profil rare et attractif : elle associe les caractéristiques d’une valeur de croissance et celles d’une valeur défensive. Elle se présente comme une solution appétissante aux investisseurs en quête de sûreté mais pas au sacrifice d'une éventuelle plus-value.

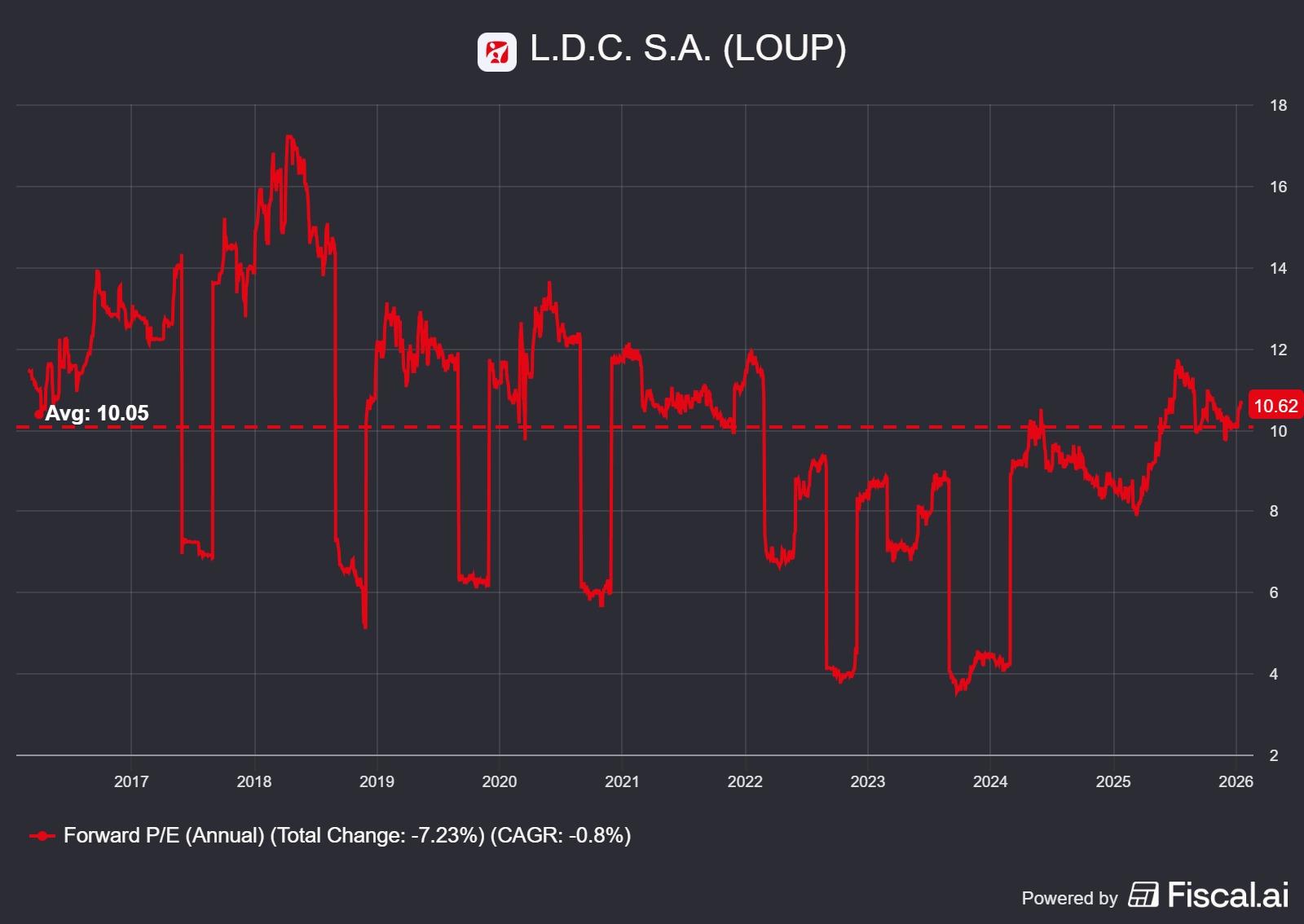

En termes d’appréciation (value), l'action s’échange très légèrement au-dessus de sa moyenne sur les 10 dernières années (10.62 bénéfices/revenus prévisionnels). Elle a réalisé un parcours boursier excellent en 2025, avec un gain de quasiment 50% sur l’année, lui faisant atteindre un nouveau plus haut historique à 98.5€. Il ne faut donc pas espérer la répétition d’une telle performance sur 2026, pour un cours qui a probablement besoin de respirer quelque peu. On peut toutefois imaginer un scénario très optimiste dans lequel, un catalyseur positif comme un résultat semestriel hors norme, ou la publication d’un plan stratégique très ambitieux, pourrait doper le cours de bourse et le renvoyer sur les sommets de 2018. Le cours serait alors propulsé aux alentours de 175€. Le consensus des analystes est plus proche des 110€ pour l’année 2026, ce qui est parfaitement raisonnable si l’on continue à se conformer aux multiples actuels (~10 forward P/E).

L'action LDC se caractérise par un bêta extrêmement bas, aux alentours de 0,20. Ce coefficient bêta très faible signifie que le cours de l'action est peu corrélé aux fluctuations générales du marché (indice CAC 40 ou SBF 120). En période de turbulences boursières ou de récession économique, LDC a tendance à surperformer ou à résister bien mieux que la moyenne. Cette capacité de résistance aux flux du marchés est plurifactorielle.

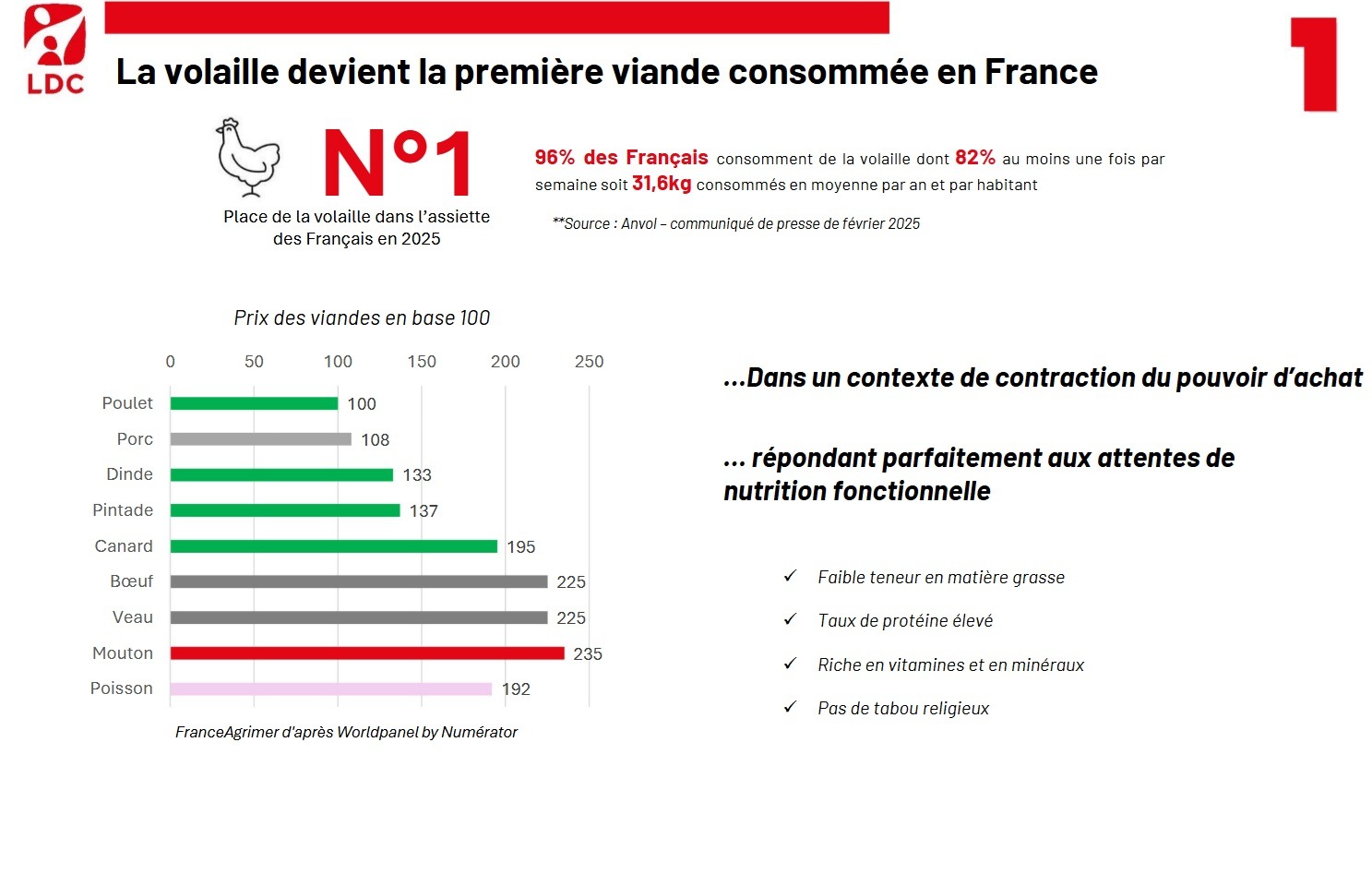

La nature même de l'activité LDC en fait une valeur anti-crise. En période de difficultés, les consommateurs continuent d'acheter du poulet et des œufs, protéines les moins chères du marché, délaissant le bœuf ou l'agneau.

La composition de l'actionnariat est une autre raison pour laquelle LDC est de nature résistante. Le capital de LDC est verrouillé, par les familles fondatrices (Lambert, Chancereul, Guillet, Huttepain) qui contrôlent environ 69,3% du capital. Cette composition protège l'entreprise des OPA hostiles et garantit que les décisions sont prises dans l'intérêt de la pérennité de l'entreprise dans le long terme. Le flottant réduit (la part des actions disponibles en bourse), est dissuasif pour les grands investisseurs institutionnels, qui préfèrent les vagues étendues d’eau, aux petits bocaux, dans lesquelles leurs arrivées n’entraînent pas de vagues et leur permettent d’accumuler un titre discrètement, noyé dans la masse des échanges. C’est un facteur qui contribue à sa faible appréciation.

LDC n'est pas une valeur spéculative, mais une valeur patrimoniale. La société offre un dividende modeste mais extrêmement fiable et en progression régulière. Il était de 1,55 € par action pour l'exercice 2024-2025. Le groupe privilégie le réinvestissement des bénéfices dans l'outil industriel et les acquisitions. C’est une stratégie long terme, qui permet à l’entreprise de grandir et indirectement, à son cours boursier de s’apprécier à la hausse. L’actionnaire n’est donc pas perdant car le faible dividende est compensée par un cours boursier plus attractif. L’actionnariat salarié est un autre signe que j'interprète positivement dans l’actionnariat moderne et que l’on retrouve dans de nombreuses sociétés en réussite. La logique de propriété commune et d’alignement des intérêts encourage efficacement à la performance et démontre la confiance envers l’ensemble de la structure.

La gouvernance participe à la stabilité du groupe. Il associe la culture de l’entreprise familiale (visites régulières des producteurs locaux) avec une gestion opérationnelle pragmatique digne d’un géant industriel. C’est une gouvernance bicéphale, composée d’un Directoire et Conseil de Surveillance, mêlant aristocratie et méritocratie.

Le Conseil de Surveillance est présidé par Denis Lambert (figure historique de la famille). Il fixe la stratégie, contrôle et représente les intérêts des actionnaires familiaux.

Le Directoire est présidé par Philippe Gelin (un dirigeant non issu de la famille, nommé pour ses compétences). Il gère l'opérationnel au quotidien. Le Directoire est composé de dirigeants opérationnels ayant souvent réalisé l'ensemble de leur carrière dans le groupe

Cette séparation évite les conflits d'intérêts et permet de confier les rênes opérationnelles aux meilleurs talents, qu'ils soient de la famille ou non, tout en gardant le contrôle stratégique.

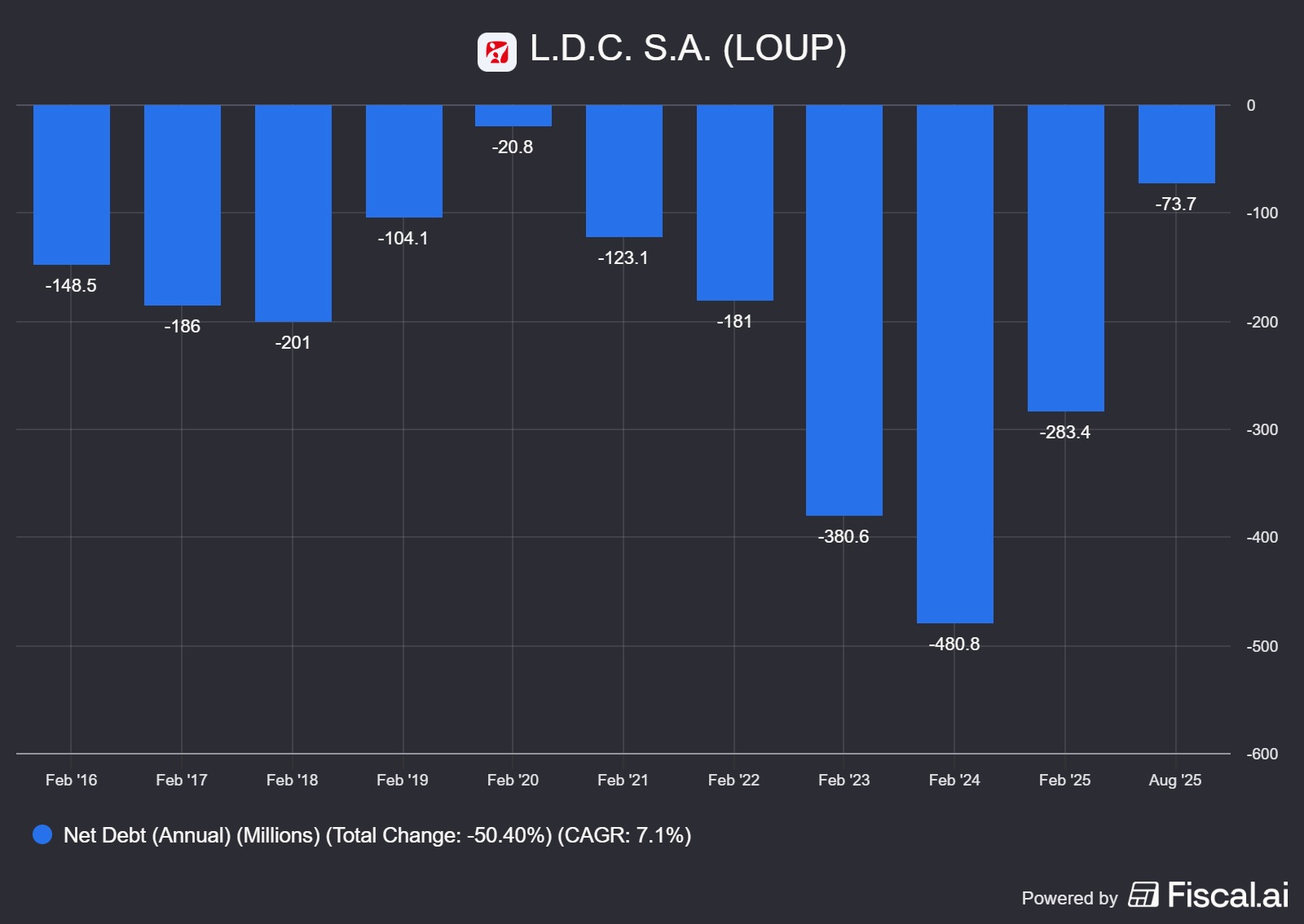

Enfin, le bilan comptable “béton” et l’usage très précautionneux de la dette témoignent d’une gestion rigoureuse et prudente.

Bien que massifs et d’un montant record de 350 millions d'euros pour l’exercice 2025-2026, les investissements sont parfaitement contrôlés, étant essentiellement financés sur fonds propres. Au 28 février 2025, LDC affichait une trésorerie nette positive de 283,4 M€. Elle dispose d’une trésorerie très largement supérieure à sa dette, ce qui explique le graphique ci-dessus montrant une dette négative chaque année. Sa capacité d'autofinancement (CAF) sur l’exercice 2024-2025 est de 426 M €, nettement supérieur à son investissement annoncé de 350M€ pour 2025-2026. Les flux de trésorerie positifs permettront de payer les futurs dividendes et de réaliser de nouvelles acquisitions.

Parfait pour une stratégie long terme défensive

Ce bastion de la volaille est solidement fortifié. Il applique des stratégies simples mais efficaces et les exécute avec discipline. Sa gestion est prudente et sa résilience n'est plus à prouver. Il est positionné sur un marché robuste qui profite de tendances de fond favorables. La volaille est devenue la viande la plus compétitive tant sur le plan nutritionnel que sur le plan économique et elle ne souffre d’aucun stigmate culturel.

Pour l'investisseur en quête de sérénité et de performance, le titre offre un profil séduisant, alliant sécurité, rentabilité et croissance, particulièrement attractif au sein d'un PEA. Il n’y a pas vraiment de bons moments pour acheter LDC. Un retour sur les 85€ serait une excellente fenêtre mais au regard de la faible volatilité du titre, une telle opportunité est loin d’être une garantie. Acheter LDC lorsque le ciel est dégagé peut sembler contre intuitif, mais le soleil précède la pluie et c’est dans les pires climats que LDC brille le plus fort.

En 30 ans, LDC a montré qu’un bon résultat annuel n’était qu’un train arrivant à l’heure. L'acquisition de Pierre Martinet ouvre de nouveaux horizons dans le végétal, tandis que l'offensive au Royaume-Uni et en Europe de l'Est sécurise des relais de croissance pour la décennie à venir. C'est une entreprise qui a su rester fidèle à ses racines tout en devenant un champion européen, tout en démontrant que l’agroalimentaire traditionnelle peut constituer un bon investissement … à condition de miser sur le bon poulet.